日本株 高配当ETF 銘柄 中身を自分で考えてみた【株式投資】

高配当株投資でFIREを達成した不労不死です。

この記事では日本の高配当株に投資する際に個別株に投資するのではなく、リスクを分散した形で投資したい方向けに私が個人的に考えた銘柄の組み合わせを解説しています。

高配当株投資による配当金生活に興味のある方や国内ETFに良さそうなものが見つからないと悩まれている方はぜひ、参考にしてみてください。

分散投資が推奨される理由

投資初心者の方は投資する際には『分散投資をしなさい』と教えてもらう機会が多いのではないかと思います。

分散投資はリターンこそ個別株集中投資に劣りますが、下落リスクも抑えることができ、精神的にはすごく優しい投資手法になっています。

よく聞く例だと、3つの銘柄のみに投資を行った場合、この3つの内の一つが不慮の事故や事件で倒産してしまった場合に投資していた予算が33%程度失われて、精神的なショックで致命傷(株式投資の引退)につななる可能性がでてきます。

これが分散投資で20~30銘柄に投資していた場合は失われる予算は3~5%程度と耐えれるレベルの損失となります。

近年だとこういったことを防ぐためにインデックス投資で分散投資をされている方も多いかと思います。

ただ、どうしてもインデックス投資ではなく、利回りの良い配当金が定期的にもらえる高配当株に魅力を感じる方が多いかと思います。

日本株で高配当銘柄の分散投資の敷居が高い理由

米国株だとSPYD、VYM、HDVといった優れた高配当株組み込まれた優良ETFを購入することで比較的簡単に高配当株に分散投資が可能になっています。

ただ、日本株ではこれに投資しておけば良いと入れるような優良ETFが私は見当たりません。

このため、玉石混交の高配当銘柄群の中から、自ら良い高配当株を数多く探して、分散投資していく形を取る必要がでてきます。

この銘柄を探すのが投資を始めて数年の方には敷居が高く、投資に二の足を踏まれていると私は感じています。

私の考えた高配当ポートフォリオ

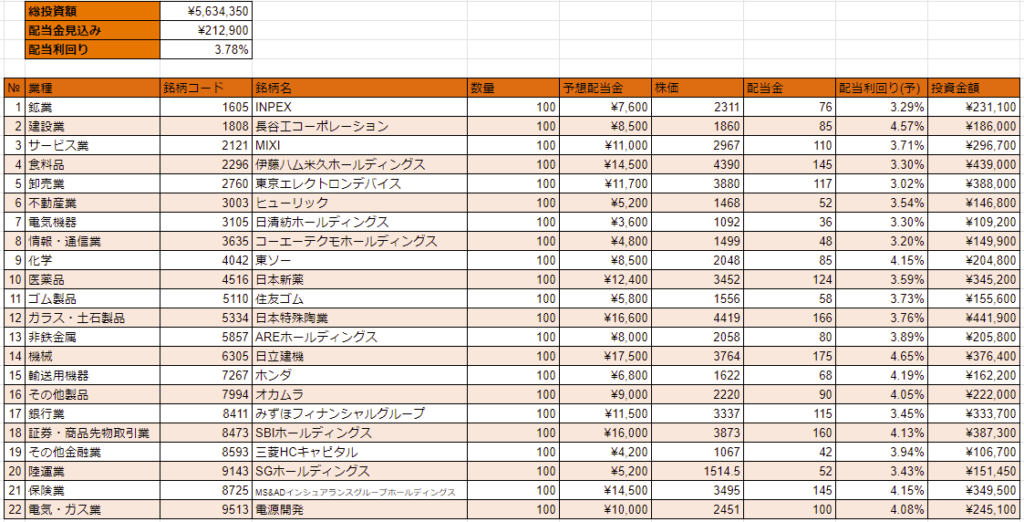

次の画像の通りです。(株価など情報は2024年7月29日時点のものを使用)

業種ごとに高配当株を1銘柄ずつで選抜した形でポートフォリオを組んでみました。

業種を分散させている理由は特定の業界への不況を避けるためです。

このポートフォリオでは投資金額はおよそ560万円で年間受け取れる配当金(税引き前)はおよそ21万円になります。

最小単元である100株ずつしか投資していないのに必要な最低投資金額が大きくなってしまう点がETFと比べてデメリットであることが明らかになってしまいました。

このポートフォリオ通りに分散投資する必要はありませんが、ポートフォリオのバランスをと問えるために特定の業種の銘柄を買いたいと考えている方の参考になれば幸いです。

最後に

私の結論は高配当株投資でいきなり分散投資は難しいのではないかと思います。

私自身は資金に余裕のある範囲で割安な高配当銘柄を切り替えながら投資していく形でポートフォリオを形成しました。

このため、業種の偏りなどは発生してしまっていますが、割安な銘柄に分散できたため、あまり損失はなく順調に資産形成と安定した配当金の受取を行うことができました。

みなさんも高配当株を投資を始める際には無理せず分散するより割安な高配当を色々投資していく形がよいのではないかと思います。

興味があれば、私の株式投資などに関する他の記事も読んでみてください。配当金情報や最新のおすすめの高配当株の情報などを掲載しています。

例えば以下のような記事です。

また、X(旧Twitter)でも活動していますので、何か質問のある方はお気軽DM頂ければ回答させていただきます。

なお、投資の最終判断は自己責任でお願いいたします。