みなさん、高配当株で配当金生活を送っている不労不死です。

この記事では株価急落となったあおぞら銀行の株をもし、買うならどういう条件かを私なりに考えてみましたので、保有者の方や買ってみようと考えている方の参考になれば幸いです。

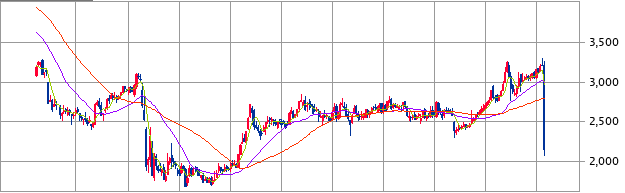

直近5ヶ月のあおぞら銀行のチャート。

2024年の2/1と2/2の二日間で30%強の値下がりが発生しています。

なお、私は高配当銘柄が好きですが、あおぞら銀行は保有していません。

理由も後に後述します。

あおぞら銀行が株価急落になった件について

2024年2月1日の9時に8304 あおぞら銀行がサプライズな内容のIRを公表しました

内容は通期業績予想および配当予想の下方修正となっています。

通期業績予想当期純利益240億円⇒マイナス280億円

配当予想を154円→76円(内76円は1Q,2Qで配当金支払い済みのため、3Q,4Qは無配)

原因としては主に次の2点であると公表されています。

①米国オフィス向け不動産ノンリコースローン

②有価証券ポートフォリオの再構築

これらの詳細についてはあおぞら銀行が公表した資料に詳しく記載されています。

要約するとすでに投資・融資したもの損失を見込んで、負債としたという形です。

まさかの内容でこの下方修正による赤字転落で株価に大きな影響がありました。

株価急落前のあおぞら銀行の指標について

2024年1月31日時点の業績予想と株価だと主要な株価指標は以下のような状態でした。

PER:約16倍

PBR:0.95倍

配当利回り:約4.7%

配当性向:約75%

私が注意すべきポイントは赤で塗りつぶした配当性向です。

70%上回る配当性向は高い水準であり、配当を支払える能力があるのか財務状態が気になる状態でした。

銀行株は全体的に配当利回りが高いものが多く、他に負けないように厳しい目標設定をしていたのではないかと感じてしまいます。

また、直近7,8年の業績発表を見ても、下方修正が多く、高めに目標を設定する風土があるのかもしれません。

こういった高すぎる目標を設定すると、ビジネスが利益追求型になってしまい、大きなリスクを抱える形になってもおかしくないではないかと私は思います。

高配当投資はこのようなリスクを取らず、安定して配当金を支払ってくれる企業に投資すべきと再認識させられる内容でした。

あおぞら銀行を高配当としてもし買うなら。時期、価格は???

まず、始めに謝罪させていただきます。

私があおぞら銀行に投資することはないと思います。

理由はわざわざ不要なリスクを取って、あおぞら銀行を投資する理由がないからです。

今回の件で、話題にあがったあおぞら銀行について色々調べてみましたが、正直まだ何か悪材料があるかもしれないと考えています。

上述の前提はありますが、もし、私が投資するなら以下のような内容です。

投資目安の株価:1,700円

投資時期:2024年度1Qの決算発表以降

前提として、あおぞら銀行が2024年度は76円以上の配当を支払うと述べていた点が実現されると仮定した場合なります。

投資株価の目安としては、配当金が76円として配当利回りが4.5%程度もらえることを前提に計算しました。(リスクがあるので他の銀行株より配当利回りが高いの当然)

投資時期については、今回の件が本業と直結しない一時的な損失であることの信頼が現時点では低いので、判断がつきそうな時期を設定しました。(2024年1Qの決算が復調の兆しが見えていれば)

さいごに

新NISAも始まり、高配当株投資の人気が近頃は増えてきているのを感じています。

あおぞら銀行も高配当株の一つとして扱われており、多くの方が投資されていたかと思います。

高配当投資では配当利回り重視で選ぶのではなく、配当を安定的かつ継続的に支払える能力と方針がある企業を選んで投資することが私のおすすめです。

あおぞら銀行株保有者の方に怒られるかもしれないですが、他意はなく個人的な意見なのでご容赦ください。

なお、最終的な投資判断はご自身の責任でお願いします。